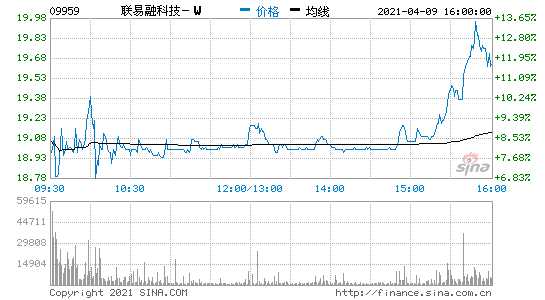

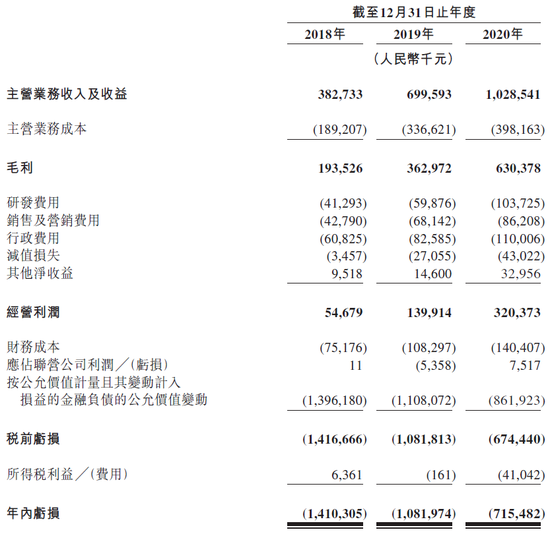

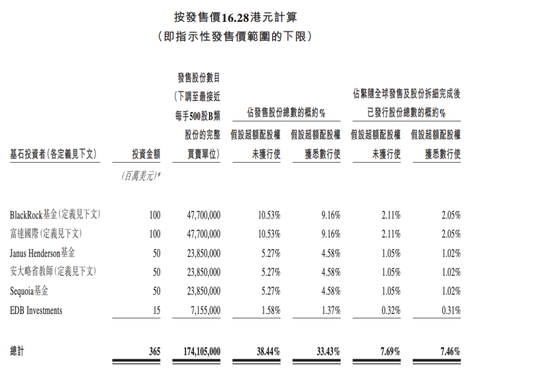

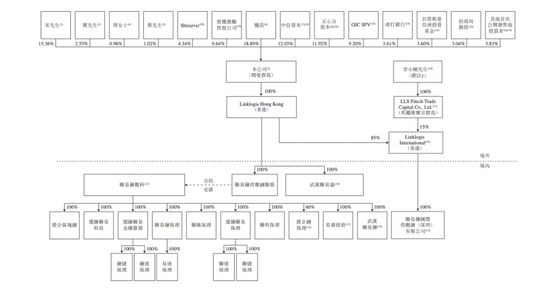

查看最新行情  作者 劉博 張繼文 又一只隱秘的獨角獸走上IPO敲鐘舞臺。 投資界獲悉,今日(4月9日),聯易融科技集團(下稱“聯易融”)成功在香港交易所主板掛牌,成為首家上市的中國供應鏈金融科技SaaS企業。上市首日,發行價為17.58港元/股,開漲近10%,報19.32港元,開盤市值約437億港元。 在聯易融的背后,是一位60后金融老炮的創業故事。創始人宋群曾在摩根大通銀行、匯豐銀行等金融機構任職,具有極為深厚的金融背景。2016年,年近半百的宋群卻選擇創業,一頭扎進供應鏈金融領域。在這個冷門的行業里,宋群將公司做到了一年進賬10個億。 創業五年,聯易融身后出現了一眾VC/PE機構的身影——騰訊、中信資本、正心谷資本、新加坡政府投資公司(GIC)、渣打銀行、BAI資本、德同資本等。伴隨著IPO,聯易融基石投資人陣容浮出水面:貝萊德(BlackRock)、富達國際(Fidelity)、Janus Henderson基金、安大略省教師退休金計劃(OTPP)、紅杉(Sequoia) 基金、EDB Investments,均為國際知名頂級投資機構。 60后金融老兵,離開騰訊創業: 做出市值430億 聯易融背后的掌舵人,是一位60后金融老兵。 翻看聯易融創始人宋群的履歷,他在資本市場、資產證券化、商業銀行及交易銀行方面都有著豐富的工作經驗。宋群曾經任職摩根大通銀行為香港機構信托服務部的副總裁。2003年8月,宋群加入了匯豐銀行,任職公司信托及貸款代理服務的全球主管,直至2009年。 離開匯豐銀行后,宋群開啟了自己由職業經理人向城市商業銀行行長轉型的階段,擔任了珠海華潤銀行首任行長。該銀行前身為成立于1996年12月的珠海市商業銀行,后在2009年4月由珠海市政府、華潤股份有限公司與珠海市商業銀行重組成功。這段工作經歷,為宋群日后創業奠定了堅實的基礎。 2015年,宋群的角色再次悄然轉變。在當年舉辦的金融合作伙伴高峰論壇上,宋群以騰訊支付基礎平臺和金融應用線顧問身份出席。但加入互聯網巨頭,并非宋群職業生涯的最終歸宿,在騰訊工作了一年之后,他決心投身于金融科技創業。 宋群曾在媒體采訪中表示,自己雖然在大機構工作過,但做的都是創業的這些事兒,他更希望,“能夠看到一個小的產品或者小的條線經過我們的努力,在幾年時間之內有一個迅猛發展。”  2016年2月,宋群于深圳正式創立聯易融。但創業絕非易事,2017年初因為監管的變化,聯易融當時產品依托的底層架構受到挑戰,因此業務發展受挫。“那個時候眼前一片黑,部分團隊成員對方向和生存都產生了懷疑,有人離開去傳統的業務,覺得太創新的東西,監管方向太難把控。”宋群曾回憶。 在這個決定發展方向的關鍵時刻,宋群與團隊抵擋住了其他金融業務方向的誘惑,重新復盤戰略后得出結論:商業模式依然是將資金對接到資產,只是資金來源不再依托于一種模式。 這次及時調整也帶來了聯易融業務的大爆發,同步上線了供應鏈資產服務云平臺,并在2018年6月,迭代升級為第四代供應鏈金融平臺,從而可以實現基于數據的AI智能化處理。 在此之后,聯易融實現了快速增長。公司的供應鏈金融科技解決方案處理的交易總額從2018年的293億元增長到2019年的826億元,實現了182%的增長,繼而又增長到2020年的1638億元,同比2019年增長98.3%。 今天,聯易融在港交所成功掛牌上市。此次IPO,聯易融發行價為17.58港元/股,開盤高漲9.90%,報19.32港元/股。以開盤價計算,其市值高達437億港元。55歲的宋群也終于實現了自己5年前的希冀——將一個小產品,打造成了供應鏈金融領域的龐然大物。 鮮少人關注, 這里如何做出一家上市公司? 深耕于供應鏈金融領域,聯易融靠什么撐起一個IPO? 官網顯示,聯易融致力于通過科技和創新來重新定義和改造供應鏈金融,成為全球領先的供應鏈金融科技解決方案提供商。其聚焦于ABCD(AI、區塊鏈、云計算、大數據)等先進技術在供應鏈生態的應用,以線上化、場景化、數據化的方式提供創新供應鏈金融科技解決方案。 具體而言,聯易融的解決方案包括兩大類,供應鏈金融科技解決方案和新興解決方案。前者是基于核心企業的信用狀況、實現供應鏈支付和金融流程數字化的整套云原生科技解決方案,而后者則是對前者的豐富和補充。 自2016年成立以來,聯易融已服務340多家核心企業,其中包括25%以上的中國百強企業,并與超過200家金融機構合作。 而根據灼識咨詢數據,聯易融在2020年處理的供應鏈金融交易金額達1638億元人民幣,在中國供應鏈金融科技解決方案提供商中排名第一,市場份額為20.6%。 與此同時,聯易融近年來的總收入及收益也實現了迅猛發展。招股書顯示,2018年、2019年與2020年全年,聯易融實現營業收入分別為3.83億元、7億元、10.29億元。其中,供應鏈金融科技解決方案成為其營收的重中之重。2020年,該業務產生總收入及收益為9.2億元,占同年總收入及收益的90%。  與營收對應的是,聯易融仍面臨著持續虧損的問題。招股書披露,2018年、2019年與2020年全年,聯易融虧損分別為14.1億元、10.82億元、7.15億元。以此計算,聯易融三個報告期合計虧損超過30億元。 對于巨額虧損的原因,聯易融在招股書中解釋稱,主要是由于公司業務增長和業務前景的改善帶動了可贖回可轉換優先股及可轉換貸款的公允價值增加。若未來公司無法產生足夠收入或有效管理成本及費用,未來可能繼續虧損。 此外,聯易融依賴大客戶的風險也不容忽視。2018年、2019年、2020年,聯易融前五大客戶的收入及收益分別占各年總收入及收益的69.0%、47.6%及34.7%,而按收入及收益計的單一最大客戶分別占其同年總收入及收益的28.7%、20.4%及12.8%。 可以發現,在供應鏈金融領域已經取得一定優勢地位的聯易融,仍面臨著不小的挑戰。雖然供應鏈金融科技領域市場集中度相對較高,但份額相差不大。在其身后,螞蟻金服、京東科技等巨頭也正在持續發力。 背后VC/PE陣容浮現 騰訊為第一大機構股東 隨著聯易融上市,背后豪華的投資方陣容也浮出水面。 上市之前,聯易融的基石投資者云集了包括貝萊德(BlackRock)、富達國際(Fidelity)、Janus Henderson基金、安大略省教師退休金計劃(OTPP)、紅杉(Sequoia)等國際長線資金,現有股東還包括騰訊、中信資本、正心谷資本、新加坡政府投資公司(GIC)、渣打銀行、BAI資本、招商局創投、創維、泛海投資、普洛斯、微光創投、德同資本等國內外優秀大型企業和基金。其中,騰訊為第一大機構股東。 聯易融跟騰訊淵源頗深。2015年,聯易融還未創辦,騰訊總裁劉熾平出席以“連接合作”為主題的金融合作伙伴高峰論壇上,宋群曾以騰訊支付基礎平臺和金融應用線顧問身份出席。 2016年,聯易融成立起,便與騰訊展開戰略合作,提供企業級、基于云端計算和數字化的供應鏈金融服務。除了業務合作以外,騰訊還給予資金支持。 2016年7月,聯易融宣布完成A輪融資,騰訊旗下林芝利創信息技術有限公司入局;2017年,聯易融宣布完成近2億元人民幣B輪融資,又一次看到了騰訊的身影。此外,騰訊公司副總裁、騰訊金融科技業務負責人林海峰還擔任聯易融的非執行董事。 同在2016年,正心谷資本也關注到了聯易融。“2016年聯易融剛剛成立之際,資本都在追逐更為性感的消費信貸、P2P與區塊鏈,而我們卻獨辟蹊徑,連投多輪To B的聯易融。”正心谷資本董事總經理趙永生表示。 此后,正心谷資本連續4輪加注。“我們也看過十多家做供應鏈領域的創業公司,不同于傳統的供應鏈和保理融資的模式,聯易融自誕生起就致力于用科技手段,為供應鏈上的中小微企業,為金融機構參與供應鏈業務進行賦能。”趙永生說,他們相信聯易融的商業模式更加清晰,成本更加高效,并沒有在乎多少投資回報。 趙永生補充道:“聯易融創始團隊對于產業和金融的理解力非常深刻,他們與時俱進、前瞻布局的戰略能力也是業內少見。同時,戰略保持定力,公司和團隊心無旁騖,專注做好一件事。” 渣打首次在中國投了這樣一家公司 這個冷門行業隱隱爆發 隨著A輪融資完成,聯易融引起了更多投資機構的注意。 2016年12月,現任BAI資本董事總經理趙鵬嵐在深圳的儲能大廈里見到了聯易融創始人宋群。一開始,宋群并沒介紹自己的項目,而是直截了當地問趙鵬嵐:“你怎么看小微金融?” 在這之前,趙鵬嵐關注供應鏈金融2年了,看了不下20個項目,常常與朋友探討供應鏈金融。趙鵬嵐對中小微金融的認知讓在金融深耕多年的宋群頗為放心。同時,趙鵬嵐在與宋群談完的那一刻就下決定拿下這個項目,馬上給到了宋群領投的TS(投資意向書),并安排BAI資本創始及管理合伙人龍宇見面拜訪。 彼時聯易融正在推進B輪融資,老股東幾乎瓜分完額度。但BAI資本仍參與了B輪融資。“投資了B輪之后,BAI資本又給了我們一筆無息可轉債,最后促成他們又投資了C輪。”宋群回憶。 作為聯易融最早的財務VC投資機構,BAI資本創始及管理合伙人龍宇向投資界表示:“聯易融是第一個把中國的金融科技SaaS做成真命題的公司,它運用AI、大數據、區塊鏈等新技術助力,讓供應鏈金融切實解決了中小企業融資貴、融資難這個巨大的命題,并保障金融風險整體可控,提升了整個社會的資金運行效率。從B輪開始,多次加倉,一路見證聯易融成長為行業的首創者、先行者和領軍者。” 與此同時,德同資本也于2017年和2018年兩次投資了聯易融。2020年,聯易融又一次引入一位重磅投資人——2020年1月10日,聯易融宣布完成C+輪融資,戰略投資方為渣打銀行。這是渣打銀行首次在中國投資供應鏈金融科技平臺,也是聯易融的首家全球銀行投資者。 渣打銀行大中華及北亞地區行政總裁洪丕正表示,“從全球趨勢來看,企業客戶越來越需要通過高效的、值得信賴的數字化平臺來滿足自身在供應鏈金融方面的需求。渣打對聯易融的戰略投資不僅能讓我們更好地提升客戶所在生態圈的產融結合效應,同時也有助于滿足中國實體經濟對于資金流的相關需求。” 本次IPO,聯易融又引入了6名基石投資者,包括BlackRock基金(貝萊德)、富達國際、Janus Henderson基金、安大略省教師(加拿大最大的單一專業退休金計劃)、紅杉基金及EDB Investments。合共認購總額約3.65億美元(約28.34億港元),按發行中間價計,占全球發售股份總數的36.22%。 作為聯易融的基石投資者,紅杉中國合伙人劉星表示:“此次支持聯易融,是紅杉中國長期投資價值理念的又一次體現。相信聯易融上市后,將進一步引領供應鏈金融行業邁向全鏈路數字化,開啟行業發展的新篇章,不斷通過數字科技的創新應用,為各行各業實體經濟中的大、中、小企業提供更優質的服務。”  如今,聯易融背后股東陣容盛大。根據招股書,IPO前,股權方面,截至報告期末,騰訊持股比例為18.89%、中信資本持股12.03%、正心谷持股11.92%、GIC(新加坡政府投資公司)持股9.2%、渣打銀行(香港)持股3.61%、BAI資本持股3.6%,招商局創投持股3.04%。  此外,聯易融創始人、董事長兼CEO宋群直接持有該公司15.36%股份。按照開盤市值437億港元計算,宋群身家約為67億港元。 回首創業經歷,宋群忍不住感嘆:“聯易融正式在香港聯交所主板掛牌上市,是公司發展歷程中一個重要的里程碑。”而過去五年,中國供應鏈金融這一冷門行業也開始漸漸為人熟知,走入大眾視野。 |

免責聲明:本站部分文章和圖片均來自用戶投稿和網絡收集,旨在傳播知識,文章和圖片版權歸原作者及原出處所有,僅供學習與參考,請勿用于商業用途,如果損害了您的權利,請聯系我們及時修正或刪除。謝謝!

始終以前瞻性的眼光聚焦站長、創業、互聯網等領域,為您提供最新最全的互聯網資訊,幫助站長轉型升級,為互聯網創業者提供更加優質的創業信息和品牌營銷服務,與站長一起進步!讓互聯網創業者不再孤獨!

掃一掃,關注站長網微信

大家都在看

大家都在看